SAR - Parabolic Stop And Reverse 拋物轉向點¶

Parabolic Stop And Reverse (SAR) 拋物轉向點指標或稱停損點轉向指標,為一種設定停損點相當有效力的指標。其意義是利用跟隨性止蝕位的方法將市勢的止蝕位上移或下移,以保障投資者所得到的利潤。

計算方法¶

SARt = SARt-1 + AF * ( EP - SARt-1)

其中AF為加速因子(acceleration factor),EP為極值(extreme price)

反轉條件:SARt與當天價格發生交會,即下跌波段時SARt < Hight,上漲波段時SARt > Lowt,

即為反轉訊號。此時,SAR0= EP。

應用例子¶

拋物轉向點(SAR)在觀察和運用上與移動平均線(MA)頗類似,但在運算方面則有很大差別。最基本的運用方法是根據拋物轉向點(SAR)的推移方向而定。當轉向點向上推移時,即處於買空期間。在這段期間內,拋物轉向點(SAR)是一直按時間消逝不斷增加(即拋物轉向點[SAR]的數值不斷上升),其增加多寡是取決於當時期價位的升幅而定。換言之,若當時價位不斷創新高,則拋物轉向點(SAR)將按時間短、增幅大的相對比率遞增,直至轉向(改變拋物轉向點[SAR])為止;但如果價位波動牛皮沉滯不前,則拋物轉向點(SAR)將按時間長、增幅少相對比率遞增。

反之,當拋物轉向點(SAR)向下推移時,即表示正處於賣空期間,拋物轉向點(SAR)將隨時間消逝不斷減少(即拋物轉向點[SAR]的數值不斷下降),減少幅度多寡視乎當時價位的跌幅而定。亦即是,若當時價位跌幅凌厲,價位不斷創新低,拋物轉向點(SAR)將按時間短、減幅大的相對比率遞減,直至轉向為止。同樣地,如果價位跌勢緩慢,並無經常出現新低時,則拋物轉向點(SAR)將按時間長、減幅少的相對比率下降。

利用拋物轉向點(SAR)的轉向去判斷買賣策略,方法如下:

-

當拋物轉向點(SAR)由價位線之上轉到當日價位線之下,代表市勢逆轉向好,可視作入貨訊號。

-

相反,當拋物轉向點(SAR)由價位線之下轉到價位線之上,則代表市況轉淡,可視作沽貨訊號。

任何一種測市工具或指標都必然存在其優點和缺點。拋物轉向系統(SAR)亦不能例外。因此,在運用此工具時,必需了解其優點及缺點之所在,始能發揮其測市功能。

拋物轉向系統(SAR)的優點¶

-

顯示的訊號容易理解,絕不含糊及模稜兩可。

-

拋物轉向系統(SAR)的增減與實際價位的升跌幅度及時間長短有密切關係,可適用於不同形態的商品期貨及股票價位的波動特性。

-

在市況出現一面倒或有趨向市道的時候,拋物轉向系統(SAR)的訊號獲利率相當驚人。

拋物轉向系統(SAR)的缺點¶

-

運算拋物轉向系統(SAR)的缺點是在於公式中的「加速因子」(Acceleration Factor),它不能巧妙地適應於不同商品或股票,必需由運用者作出不斷的嘗試,才能在波動節拍中尋找最佳的加速因子(AF)數值。一般使用的加速因子(AF)數值的限度在0.02至0.20之間,以0.02值遞增或遞減(例如:0.02、0.04、0.06.....等等)。

-

在處於上落市時,拋物轉向系統(SAR)的轉向頻率非常高,會導致訊號追隨者在貴買平賣的情況下造成虧損。因此,在遇到上落市時,拋物轉向系統(SAR)絕不宜使用。

備註: 拋物轉向系統(SAR)帶出移動平均線(MA)的優點,亦同時構成其缺點。因此,若能同時與動向指標ADX互相配合使用,在其相輔相成的形勢下,更能營造出較理想的分析效果。

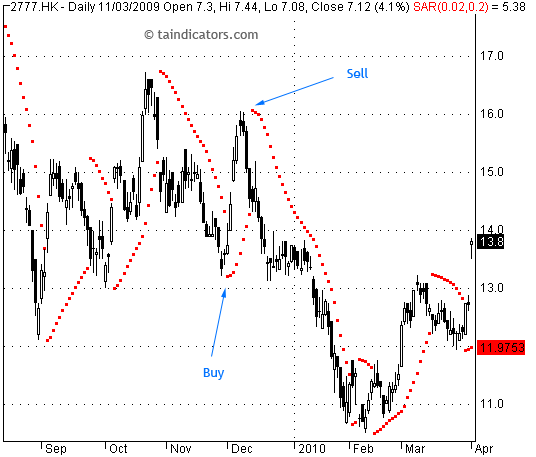

港股 2777 富力地產 SAR 例子